Inwestowanie na giełdzie jest jednym ze sprawdzonych sposobów uzyskiwania przychodu pasywnego. Jeżeli nie masz doświadczenia w tej kwestii, początki mogą być trudne. Dlatego przed zainwestowaniem pierwszych oszczędności skorzystaj z rad ekspertów, którzy na grze na giełdzie zjedli zęby.

4

Metody Płatności

Cechy

Obsługa klienta

Klasyfikacja

Aplikacja mobilna

Stałe prowizje za operację

Opłata za konto

- Brak prowizji za wpłaty i wypłaty

- Bardzo dobra obsługa klienta

- Minimalny depozyt wynosi jedynie 20 EUR

Kontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.

Informacje o koncie

Opłaty za operację

- Platforma przyjazna początkującym inwestorom

- Darmowe sygnały handlowe

- Aplikacja na iOS i Android

70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy

Informacje o koncie

Opłaty za operację

- 0% prowizji za handel akcjami;

- Przyjazna i łatwa w obsłudze platforma;

- Broker podlega regulacjom instytucji nadzoru finansowego.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Informacje o koncie

Opłaty za operację

- Brak spreadów

- Dobre materiały szkoleniowe

- Przyjazna dla użytkownika platforma

Kontrakty CFD zaliczają się do grupy instrumentów finansowych wysokiego ryzyka. 75% inwestorów traci na nich pieniądze.

Informacje o koncie

Opłaty za operację

Jak grać na giełdzie – od czego zacząć?

W co warto inwestować i jakich narzędzi używać? Które platformy inwestycyjne są najlepsze? W pierwszym momencie możesz czuć się przytłoczony ilością informacji w internecie.

Profesjonalna terminologia, tysiące wykresów i wskaźników do analizy, a w grę wchodzą przecież twoje pieniądze! Jak rozpocząć inwestowanie na giełdzie krok po kroku?

Po pierwsze – Wybierz najlepszą platformę inwestycyjną

Wybór odpowiedniej platformy do inwestowania może zaważyć na twoim powodzeniu lub jego braku na giełdzie papierów wartościowych. Co wziąć pod uwagę przed podjęciem tej decyzji? Na pewno oferowane na niej akcje, koszta i posiadane regulacje.

Swoje pieniądze powierzaj jedynie renomowanym maklerom z dobrymi opiniami na niezależnych stronach.

Po drugie – Naucz się profesjonalnej terminologii

Handel giełdowy to nie tylko liczby i wskaźniki, ale też branżowe terminy, które na początku mogą być trudne do zapamiętania. Ich zrozumienie jest jednak konieczne do prawidłowego inwestowania na rynku. Poniżej znajdziesz najważniejsze z nich:

- Cena wywoławcza – znana również jako cena ofertowa, jest kwotą, którą sprzedający jest skłonny zaakceptować za dany instrument. Jest to również cena, po której nabywca może nabyć daną akcję.

- Cena kupna – najwyższa cena, za jaką nabywca może nabyć papier wartościowy

- Spread – różnica między ceną kupna i sprzedaży. Wielu brokerów zarabia pieniądze poprzez spread kupna i sprzedaży. Spread może być również oznaką płynności wybranych aktywów.

- Prowizja – prowizja jest należna w przypadku zakupu akcji lub jakichkolwiek aktywów bazowych od brokera. Jest to prowizja, która różni się w zależności od brokera i zależy od aktywów bazowych.

- Zamówienie rynkowe – zlecenie dla wybranego brokera na natychmiastowe kupno lub sprzedaż określonego papieru wartościowego po aktualnej cenie rynkowej.

- Zlecenie z limitem ceny – rodzaj zlecenia kupna lub sprzedaży papieru wartościowego po określonej cenie lub lepszej. Zlecenie z limitem ceny zostanie zrealizowane tylko wtedy, gdy cena rynkowa osiągnie daną wartość.

- Stop Loss – automatyczne zlecenie sprzedaży lub kupna papieru wartościowego, kiedy jego wartość spadnie do określonego poziomu

- Kapitalizacja spółki – łączna wartość spółki, której akcje znajdują się w obrocie giełdowym. Kapitalizacja jest obliczana jako iloczyn bezwzględnej liczby akcji i aktualnego kursu akcji.

- Dywidenda – wiele firm pozwala swoim udziałowcom na udział w zyskach firmy. Raz do roku lub nawet więcej wypłacają dywidendę, która może dać akcjonariuszom atrakcyjny dodatkowy dochód.

- Wskaźnik Ceny/Zysku – stosunek ceny do zysku jest ilorazem ceny akcji spółki i zysku na akcję. Wartość ta jest wykorzystywana do wyceny spółki i może wskazywać, czy spółka jest przeszacowana czy niedoszacowana.

- IPO – rodzaj oferty publicznej, w której spółka sprzedaje swoje akcje inwestorom instytucjonalnym i prywatnym. W ten sposób spółka przekształca się ze spółki prywatnej w publiczną

- Fundusz wspólnego inwestowania – fundusz inwestycyjny, który składa się z wielu różnych akcji, obligacji, długów krótkoterminowych i ETF-ów. Funduszem zarządza zwykle zarządzający funduszem, który decyduje o jego składzie.

- ETFy – Exchange-Traded Fund” (ETF) jest tak zwanym pasywnym funduszem, który ma określony skład akcyjny i jest przedmiotem obrotu giełdowego, podobnie jak inne papiery wartościowe. Dlatego też niemieckie fundusze indeksowe składają się głównie z akcji spółek DAX.

- Akcje bezpieczne (blue chips) – akcje, które są emitowane przez szczególnie dużą, renomowaną firmę. Firmy te działają na rynku od bardzo dawna, a ich kapitalizacja rynkowa w większości przypadków sięga miliardów.

Po trzecie – Wybierz najlepszą strategię na początek

Zalecamy podjęcie decyzji o planie działania przed rozpoczęciem obrotu akcjami. Dobry inwestor giełdowy jest zdyscyplinowanym inwestorem, a zdyscyplinowany inwestor giełdowy ma plan handlowy i zarządza ryzykiem. Twoja strategia inwestowania w akcje powinna pomóc ci w osiąganiu zysków przy jednoczesnym zminimalizowaniu ryzyka strat.

Przede wszystkim określ, jak duże ryzyko jesteś w stanie podjąć.

Zarówno inwestorzy jednodniowi, jak i aktywni, mają o wiele większą tolerancję na ryzyko niż inwestorzy długoterminowi, którzy kupują i przechowują swoje papiery. Często stosują oni strategie krótkiej sprzedaży z użyciem wysokiej dźwigni.

Oznacza to, że sprzedają papiery wartościowe, które pożyczyli z depozytu zabezpieczającego od maklera giełdowego, aby zmaksymalizować swoje zyski. Inwestor jednodniowy jest bardziej narażony na ryzyko niż inwestor aktywny, który utrzymuje pozycje przez kilka dni lub tygodni.

W zależności od swojej tolerancji na ryzyko określ, czy chcesz być inwestorem aktywnym czy inwestorem jednodniowym. Oba rodzaje inwestorów używają narzędzi analizy technicznej do przewidywania przyszłych trendów cenowych oraz czasu wejścia i wyjścia z rynku.

Aktywny inwestor jest inwestorem, który niekoniecznie handluje codziennie. Głównym celem aktywnego tradera jest czerpanie zysków z krótkoterminowych wydarzeń.

Handel dzienny polega na wykonywaniu dziesiątek transakcji jednego dnia. Poniżej znajdziesz najbardziej popularne strategie rynkowe.

-

Day trading

Inwestor dzienny otwiera wiele pozycji jednocześnie i zamyka je przed zakończeniem sesji. W ten sposób zarabia na niewielkich zmianach kursów w ciągu dnia.

Kupuje dużo instrumentów i otwiera liczne transakcje, aby końcowa suma różnic pomiędzy ceną kupna i sprzedaży przyniosła mu jak największe zyski.

-

Swing trading

W handlu typu swing, w przeciwieństwie do day tradingu, pozycje są utrzymywane dłużej niż jeden dzień. Inwestor próbuje osiągać zyski przez okres od kilku dni do kilku tygodni.

Inwestorzy swingowi używają narzędzi analizy technicznej, aby zidentyfikować możliwości inwestycyjne i odpowiedni czas na wyjście z inwestycji. Kiedy wystarczający ruch cenowy gwarantuje rozsądny zysk, zamykają pozycję.

Aby handlować akcjami za pomocą strategii swing tradingowej, należy wybrać akcje o dużej kapitalizacji (akcje spółki z limitem rynkowym ponad 5 miliardów dolarów), które mają tendencję do wahań pomiędzy wysokim i niskim poziomem w ciągu kilku dni lub tygodni.

-

Scalping

Styl tradingu, który polega na trzymaniu otwartych transakcji jedynie przez kilka minut lub sekund. Skalperzy osiągają w ten sposób liczne małe zyski. Wykorzystują wskaźniki techniczne do identyfikacji krótkoterminowych możliwości.

W przypadku strategii scalpingowej, inwestorzy muszą być w stanie odczytać złożone wykresy i szybko zidentyfikować trendy.

Biorąc pod uwagę szybkość, potrzebują również rygorystycznej strategii wyjścia, ponieważ jedna zła transakcja może zaprzepaścić wszystkie dotychczasowe zyski.

-

Trend following

Inwestorzy tego typu wyszukują aktualne trendy na rynku i zgodnie z nimi kupują akcje, kiedy te idą w górę, a sprzedają, kiedy zaczną spadać. Trend followerzy muszą uważnie śledzić wskaźniki takie jak średnie kroczące, MACD (Moving Average Convergence Divergence), RSI (Relative Strength Index) i On-Balance Volume (OBV).

Po kupieniu pozycji, która ma tendencję wzrostową, celem trend followera jest jak najdłuższe utrzymanie jej otwartej. Oczywiście, w międzyczasie kurs akcji nieznacznie spada i wzrasta. Najważniejsze jest, aby wyczuć odpowiedni moment, kiedy należy sprzedać akcje.

-

Position trading (inwestycje długoterminowe)

W tej strategii, inwestorzy ignorują krótkoterminowe wahania rynku i koncentrują się na długoterminowym celu wzrostu kapitału. Będzie to odpowiednia strategia dla tradera, który nie chce często handlować lub po prostu nie ma na to czasu.

Inwestorzy pozycyjni mają tendencję do analizy poziomów wsparcia i oporu, aby podjąć decyzję o zamknięciu lub utrzymaniu pozycji. Ta strategia inwestycyjna ma duży potencjał zysku, ponieważ generalnie ryzyko strat jest zredukowane w długim i krótkim horyzoncie czasowym.

Jak zacząć grać na giełdzie za pomocą platformy: krok po kroku

Najlepszą platformą oferującą naprawdę wiele możliwości jest eToro. Założenie konta jest całkowicie darmowe.

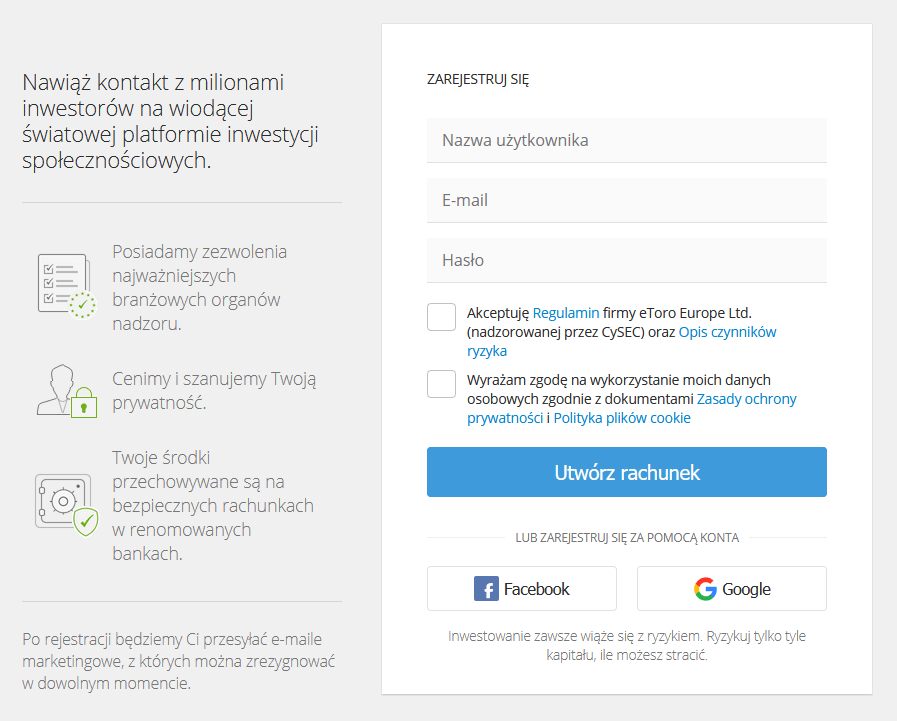

Krok 1: Rejestracja

Najpierw musimy zarejestrować się na eToro. W tym celu udajemy się na oficjalną witrynę brokera i podajemy podstawowe dane niezbędne do logowania.

Twój kapitał jest narażony na ryzyko.

Później musimy poczekać chwilę na wiadomość z linkiem aktywacyjnym. Klikamy go, aby przejść pierwszą, podstawową weryfikację.

Mamy możliwość połączenia swojego konta z profilem na Facebooku lub Google. Dzięki temu możemy jeszcze bardziej przyspieszyć cały proces.

Po zalogowaniu się do eToro będziemy musieli podać niezbędne dane osobowe. Jest to konieczne do prawidłowej weryfikacji, dzięki czemu uzyskamy dostęp do wszystkich funkcji platformy.

Weryfikacja konta na eToro trwa zazwyczaj kilka dni, jednak do tego czasu możemy już korzystać z wielu funkcji.

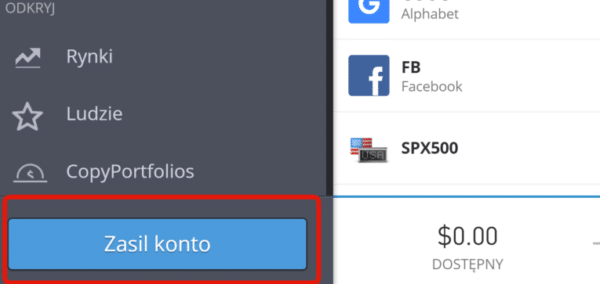

Krok 2: Wpłata/Depozyt

Jeżeli chcemy mieć większy dostęp do funkcjonalności platformy, musimy wpłacić pierwszy depozyt i przesłać dane do dalszej weryfikacji.

Depozyt minimalny na eToro wynosi 50 USD.

eToro wyróżnia się dużą elastycznością w zakresie dostępnych opcji płatności. Depozyt można wpłacić za pomocą karty kredytowej lub debetowej, poprzez transfer bankowy czy Paypal.

To tylko niektóre z możliwości.

Krok 3 : Konto demonstracyjne

Konto demo w eToro nie ma żadnego ograniczenia czasowego. Możemy, i powinniśmy, wykorzystać je do maksimum.

Każdy z użytkowników ma do dyspozycji 100 000 USD, którymi możne obracać do woli – wirtualnie.

Dzięki temu bez żadnego ryzyka, możemy przetestować wszystkie możliwości platformy i wypróbować dowolne strategie inwestycyjne.

Krok 4: Trading

Po zweryfikowaniu danych możemy już korzystać z pełni możliwości platformy.

Jeżeli czujemy się gotowi, możemy płynnie przejść z konta demo do prawdziwego handlu. Jeżeli wcześniej pominęliśmy kroki związane z weryfikacją, wracamy do nich, by odblokować wszystkie funkcje eToro.

eToro to platforma inwestycyjna wieloaktywowowa. Wartość Twoich inwestycji może rosnąć lub maleć. Twój kapitał jest narażony na ryzyko.

Gra na giełdzie – ile można zarobić?

Nie ma jednej, uniwersalnej odpowiedzi na pytanie, ile pieniędzy można zarobić podczas handlu akcjami online. Zależy to od wielu czynników. Na pierwszy plan wysuwają się wyniki samej firmy, jak również leżąca u ich podstaw gospodarka.

Jeśli firma, w którą zainwestowałeś, rośnie w szybszym tempie niż w poprzednim roku, to prawdopodobnie wartość twoich akcji wzrośnie. Podobnie, jeśli gospodarka krajowa radzi sobie dobrze, możliwe, że twoje zyski będą rosły.

Biorąc to pod uwagę, zanim będziemy mogli ocenić rodzaje możliwych zwrotów, musimy zbadać, jak realizowane są zyski z handlu akcjami – zyski kapitałowe i/lub dywidendy.

Zyski kapitałowe

Pierwsza droga, która umożliwi ci zarabianie pieniędzy podczas handlu akcjami, ma formę zysków kapitałowych. Zyski kapitałowe pojawiają się, gdy sprzedajesz swoją inwestycję po wyższej cenie niż zapłaciłeś w momencie kupna.

Powiedzmy, że zakupiłeś akcje Nike PLC w 2016 roku. Przy pierwotnym zakupie akcji zapłaciłeś 65€ za akcję. Zakupiłeś 100 akcji, co oznacza, że całkowita inwestycja wyniosła 6 500€.

Cztery lata później, w 2020 roku, akcje Nike wyceniono na 88€ za akcję. Jeśli wtedy sprzedałeś akcje, zyski z ich obrotu wyniosły wysokości 23€ za akcję. Oznacza to, że przy zakupie 100 akcji twój zysk kapitałowy wyniósł 2 300€ (23€ x 100 akcji).

Jak widać na powyższym przykładzie, twoje zyski kapitałowe wyniosły 2300€. Oznacza to, że w ciągu 4 lat twój ROI (Return-on-Investment) wyniósł 35%. Stanowiłoby to doskonałą inwestycję.

Mając to na uwadze, musimy również przyjrzeć się dywidendom, ponieważ zwiększają one wysokość zwrotu z handlu akcjami, który możesz osiągnąć.

Dywidendy

Oprócz zysków kapitałowych, masz również szansę na zarobek z handlu akcjami poprzez wypłatę dywidendy. Mówimy „szansa”, ponieważ nie wszystkie firmy wypłacają dywidendy. Przykładami wiodących spółek blue-chip, które nie wypłacają dywidendy są takie jak Alphabet (firma macierzysta Google), Facebook i Verisign.

Jeśli handlujesz akcjami online za pomocą CFD (Contract-for-Differences), nie będziesz miał prawa do dywidend. Jest to spowodowane tym, że nie posiadasz aktywów bazowych podczas handlu akcjami CFD. Wręcz przeciwnie, tylko spekulujesz na przyszłej cenie firmy.

Niemniej jednak, dywidendy są sposobem na dzielenie się zyskami z udziałowcami przez spółki giełdowe. Są one zazwyczaj wypłacane co trzy miesiące. Ich wysokość ustala zarząd na podstawie ostatnich wyników finansowych.

Przyjrzyjmy się krótkiemu przykładowi, aby przekonać się, w jaki sposób dywidendy pozwalają zwiększyć zyski z handlu akcjami.

Posiadasz 100 akcji British American Tobacco, które są obecnie wyceniane po 40€ za akcję. Spółka osiągnęła dobre wyniki w pierwszym kwartale 2020 r., więc zapowiada, że planuje wypłacić dywidendę w wysokości 4% w skali roku.

Przy obecnej cenie akcji wynoszącej 40€, wynosi ona 1,60€ za akcję (4% z 40€).

Ponieważ posiadasz 100 akcji British American Tobacco, będziesz miał prawo do 160€ w dywidendzie (100 x 1,60€).

Zakładając, że British American Tobacco będzie nadal wypłacać tę samą stopę dywidendy przez cały rok 2020, uzyskasz na tej konkretnej inwestycji zwrot z obrotu akcjami w wysokości 4% rocznie. Jednak należy również uwzględnić zyski kapitałowe.

Na przykład, gdyby British American Tobacco podniosło cenę akcji do 44€ na koniec 2020 roku, oznaczałoby to wzrost o 10%. W ten sposób całkowite zyski z handlu akcjami wyniosłyby 14% (4% dywidend + 10% zysków kapitałowych).

Zalety inwestowania na giełdzie – Czy warto?

Wybór inwestowania na giełdzie, jako sposobu na uzyskanie dochodu pasywnego, ma swoje wady i zalety. Oczywiście, zyski w tym obszarze nie są pewne. Zwłaszcza, kiedy jesteś początkujący i nie przyłożysz się wystarczająco do analizy sytuacji na rynku.

Jest jednak parę dobrych stron gry na giełdzie, które niezmiennie przyciągają tysiące inwestorów.

Jakie są zalety gry na giełdzie?

- Kupując akcje spółki stajesz się po części jej właścicielem

- Zyski na akcjach zdecydowanie przewyższają te, które można uzyskać na lokatach i obligacjach – zwłaszcza przy pozycjach długoterminowych

- Istnieje możliwość pewnego zarobku w postaci dywidend wypłacanych wszystkim akcjonariuszom największych spółek

- Handel na giełdzie daje elastyczność. To ty decydujesz, kiedy chcesz sprzedać swoje akcje i wypłacić zyski

- Różnorodność spółek do wyboru daje możliwość inwestowania w znanej ci branży, co ułatwia prognozowanie wzrostów i spadków

- Gra na giełdzie zapewnia niepowtarzalne emocje porównywalne do hazardu

eToro to platforma inwestycyjna wieloaktywowowa. Wartość Twoich inwestycji może rosnąć lub maleć. Twój kapitał jest narażony na ryzyko.

Jak zminimalizować straty?

Zlecenia Stop-Loss i Take Profit są narzędziami zarządzania ryzykiem, które powinni znać wszyscy inwestorzy. Stosowane prawidłowo, pozwalają one na maksymalizację zysków i minimalizację strat.

Zlecenie Stop-Loss

Zlecenie Stop-Loss z limitem ceny powinno mieć wysokość 10% poniżej ceny, po której kupiłeś akcje. Zapewni to, że Twoje straty będą ograniczone do 10%. Kiedy twoje zlecenie Stop-Loss zostanie osiągnięte, pozycja zostanie automatycznie zamknięta.

Zlecenie Take Profit

Polecenie „Take Profit” automatycznie zamyka twoją pozycję, gdy aktywa osiągną określony przez ciebie punkt cenowy. Pozwala to na uniknięcie strat w przypadku, gdy wartość pozycji spadnie, a nie będziesz miał możliwości ręcznego sprzedania akcji.

Ochrona ujemnego salda

Ochrona ujemnego salda gwarantuje, że nie stracisz więcej środków niż wpłaciłeś. Jest to ważne zwłaszcza w transakcjach dźwigniowych, które pomnażają zyski, ale również ewentualne straty. Do brokerów oferujących ochronę przed ujemnym saldem należą eToro i Markets.com.

eToro to platforma inwestycyjna wieloaktywowowa. Wartość Twoich inwestycji może rosnąć lub maleć. Twój kapitał jest narażony na ryzyko.

Inwestowanie na giełdzie – co jeszcze warto wiedzieć? Opinie

Podczas inwestowania na giełdzie, zwłaszcza na początku, warto stosować się do paru zasad. Ich przyswojenie na pewno pozwoli ci zminimalizować straty i uniknąć wielu niepotrzebnych nerwów.

- Zacznij ostrożnie. Nie ryzykuj całego swojego kapitału na raz. Zacznij od małej inwestycji lub poćwicz na darmowym demo przez kilka tygodni, zanim zaczniesz handlować prawdziwymi pieniędzmi.

- Ustal swoje cele. Jaki zysk cię zadowoli? Zastanów się nad tym zawczasu. Kiedy już osiągniesz wymarzone zarobki, nie bądź chciwy – zamknij swoją pozycję i ciesz się tym, co zarobiłeś.

- Określ swoją tolerancję na ryzyko. Ile jesteś gotowy zaryzykować? Handel akcjami bywa niestabilny. Pamiętaj, aby nie inwestować więcej, niż możesz sobie pozwolić.

- Zbuduj swój portfel akcji. Nawet jeśli zrobisz błąd w jednej transakcji, posiadanie zdywersyfikowanego portfela zwiększy twoje zyski. Nie tylko rekompensując straty, ale również zapewniając stały wzrost wartości.

- Czas dokonywania transakcji i prowadzenie dokumentacji. Zapisuj swoje transakcje i prowadź rejestr. Kiedy dokonano zakupu akcji, dlaczego i jaki był wynik? Kiedy śledzisz swoje transakcje masz możliwość wyciągnięcia lekcji z każdej przegranej. Najlepiej używać do tego renomowanej platformy inwestycyjnej takiej jak eToro.

- Minimalizuj straty. Nie ma inwestora, który zarabiałby na każdej transakcji. Dlatego przygotuj się na pewne straty. Większość traderów traci pieniądze, ponieważ zbyt długo trzymają się przegranych pozycji.

- Zachowaj spokój podczas zawirowań rynku. Inwestowanie w akcje bywa stresujące. Nie należy jednak sprzedawać akcji przy każdej huśtawce cen. Nawet jeśli transakcje są opłacalne, wysokie opłaty handlowe spowodują zmniejszenie zysków.

- Trzymaj się swojej strategii inwestowania. Oczywiście, będziesz musiał szybko dostosować się do wahań rynku. Jeśli masz jasną strategię, której jesteś pewien, trzymaj się jej. Pamiętaj, skuteczni inwestorzy to zdyscyplinowani inwestorzy.

- Ograniczenie częstotliwości sprawdzania portfela. Jeśli zdecydowałeś się kupować i trzymać akcje, oprzyj się chęci obsesyjnego sprawdzania swojego portfela. Zamiast tego zdecyduj się na badanie swoich akcji i podążanie za długoterminowymi trendami.

- Poszukaj platformy z zasobami edukacyjnymi. Poszukaj platformy z artykułami wyjaśniającymi, jak handlować różnymi klasami aktywów i ogólnymi strategiami inwestycyjnymi. Dobrym rozwiązaniem są też platformy, które oferują wersję demonstracyjną np. ForexTB.

eToro to platforma inwestycyjna wieloaktywowowa. Wartość Twoich inwestycji może rosnąć lub maleć. Twój kapitał jest narażony na ryzyko.

FAQ – najczęściej zadawane pytania

Zalety XTB:

Zalety XTB: Zalety Pepperstone:

Zalety Pepperstone: